貸株で金利10%超

株の売買始めて半年ですが、

最近、貸株を試してみました。

「貸株」は保有している株式を証券会社に貸し出し、金利を得る事が出来る制度です。

イメージ的には価格変動があって金利ももらえるのでFXや外貨預金と似た感じだと思います。

証券会社によって金利は違いますが、楽天証券やSBI証券では金利10%以上の株もあります。

私の今持っている株も多くは0.1%ですが、11%の株もあります。

楽天銀行の現状の貸株金利は ↓ のリンクから確認してください。

メリットは

・株主優待や配当を期待して保有している株で、保有中に利子を得る事が出来ます。

(証券口座の設定で、株主優待を得れるよう設定または、権利確定日に貸出を中止する必要あり)

・金利を得ながら、売り時を待つ事ができます。しかも、貸株をしていても、いつでも株の売却ができるので、売却のタイミングを失う事もありません。

・貸株にかかわる費用は無用です。

・金利は日割り(土日も含む)で得る事が出来ます。

注意点

・株を貸し出している証券会社が倒産した場合は、貸出した株を失います。

・貸株を行っていない証券会社もあります。

・証券会社により金利は異なります。

・貸株の金利は「雑所得」になり、総合課税になるので、場合によっては確定申告が必要になります。

・金利は都度変更されます。

つまり、下落リスクの高い銘柄になります。その点は注意が必要です。

それでも、金利10%なら100万円の株を持っていれば1ヶ月で8000円程度の金利が得られるので、

リスクとリターンをよく考慮して利用すべきだと思います。

国民年金の追納

今回は国民年金の追納の効果について書きたいと思います。

大学等に進学して二十歳過ぎまで学生で、

学生時代に「学生納付特例」を利用し、その間の年金を追納してない方は多いと思います。

私も、大学院まで行っていたので「学生納付特例」を利用しており、その後追納をしていませんでした。

最近、資産運用を考えるようになった中で、「学生納付特例」の追納は得なのか?損なのか?とゆうのが気になりました。

ところがネットで調べても意外と出てこないのです・・・。

そこで、今回は年金事務所に行ってヒアリングしてきました。

結論は、

①追納をしなくても「学生納付特例」の場合は未納にはならず、年金を計算する際の納付期間にはカウントされるが、年金額には反映されない。

②1ヶ月分追納をすると年金額は約1600円/年増となるそうです。

私の場合、追納期間残りが22ヶ月(追納できるのは10年以内の年金のみ)のため、

追納額は33.2万円

年金の増額分は3.52万円/年(1600円×22ヶ月)

③追納した年金料は全額「社会保険料控除」により、所得税、住民税の控除がある。

③の「社会保険料控除」を無視しても年金の繰上げ受給や繰下げ受給をしない場合で、現状では9年半(33.2万÷3.52万)以上受給すれば、元が取れる計算になります。

つまり、74.5歳(受給開始は65歳)以上長生きすれば得ということです。

実際には、受給時より払い込み時の税金の方が高いと思いますので、もっと早く元が取れると思います。

(払い込み時:所得税+住民税=30%、受給時:所得税+住民税=15%の場合は7.8年なので72.8歳で元が取れます。)

もちろん今後、受給開始時期や年金額が見直されれば条件は変わりますが、

多くの人にとって、追納のメリットはありそうです。

また、今回初めて知ったのですが、日本年金機構のねんきんネットで、自分の将来受け取れる年金額や追納した場合の年金額のシミュレート等が出来ます。

これからの資産運用の参考に将来受け取れる年金額を確認してみてはいかがでしょうか。

気になる投資信託

今まで、5本の投資信託を購入し、

今も、そのうち4本を保有しています。

売却した1本はマイナスでしたが、

保有中の4本は全てプラスで推移しています。

株も保有していますが、

日中刻一刻と価格の変化する株に比べ、

一日一回しか価格が決まらない投資信託は、

日中気にする事もないし価格の上下も緩やかなので

今後、もう少し投資信託を増やしたいと思っています。

ここで、今気になっている投資信託について

①グローバルAIファンド

世界の上場株式(不動産投資信託も含む)から、AI(人工知能)の進化、応用により高い成長が期待される企業の株式に投資を行っています。為替ヘッジはなし(同ファンドで為替ヘッジありもあります)。

リターン:半年+20.88% 3ヶ月+7.7% 1ヶ月+5.9%

買付手数料

楽天証券:3.24%

SBI証券:3.24%→1.728%(6/8から)

手数料も安くなり、今持っている世界株のロボット銘柄のテーマ投信も順調なので、こちらも気になっています。

②高成長インド・中型株式ファンド

インドの取引所に上場している中型株式に投資を行っています。為替ヘッジはなし。

リターン:半年+19.6% 1ヶ月+5.6%

買付手数料

楽天証券:3.24%

SBI証券:3.24%→1.728%(6/8から)

信託財産留保額0.3%

今後もインドの成長は期待できるし、インド株の投資信託の中でも成績も人気もあるファンドなので気になっています。

海外株式のファンドに興味を持っています。

SBI証券なら上記の2つのファンドとも手数料が下がるので、買い時なのかなと思っています。

ただ、3カ月毎に決算があり、基準価格が上がっていると、10000円との差額が分配金になっていて、複利効果が薄くなっているのが気になります。

ETFやパッシブファンド、株式以外の投資信託もまた調べてみたいと思います。

iDeCoの積み立て効果

iDeCo(個人型確定拠出年金)は拠出金に対して、所得税と住民税の控除が受ける事が出来ますが、

税金は拠出に対し1回限りで、金利は毎年受け取る事が出来ます。

実際、普通に貯金した場合、何%の金利と同程度となるのでしょうか?

気になったので計算してみました。

(専門家ではないので間違ってたらすいません・・・)

算定の仮定は以下の通りです。

簡単に計算するために、条件を簡略化してます。

■両方

・運用期間は20、25、30年でiDeco、貯金で同じとする。

(40歳、35歳、30歳で60歳まで運用する事を想定する。)

・拠出金額は1.2万/月で一定とする。

・口座管理手数料は167円/月のみとする。

・所得税は10%、20%、23%を想定する。

(10%:課税所得195~330万、20%:課税所得330~695万、

23%:課税所得695~900万)

・住民税は10%

・受け取り時の税金は全額非課税とする。

・運用商品は元本保証型の商品100%とし、金利は0%とする。

■貯金

・毎年一定金額の積み立てとする。

・金利は一定とする。

・1年複利とする。

・金利に対する税金は20%とする。

結果は下の表の通りです。

35歳で、60歳まで運用した場合(運用年数25年)、所得税率20%とすると、

年利3.00%の貯金で運用した場合と同等となり、投資に対し、

1.4倍を受け取ることができることがわかりました。

株等で運用しても税金は貯金と同じなので、3.00%/年で運用した場合と同等となります。

iDeCoでは、元本保証でも今後金利が上がったり、投資信託等で利益が出れば、これ以上の金利効果が期待出ます。

また、逆にリスクを取って多少のマイナスが出ても、なかなか受給金額が投資金額を下回る事はなさそうです。

つまりは、自力で年間3%程度の運用益を継続して確保できるような人以外は、iDeCoを利用するのがいいのではないでしょうか。

ソーシャルレンディング

今週の株安で、今年コツコツ積み上げてきた利益がほとんどなくなってしまいました。

これからの株価はどうなっていくんでしょうか?

いい機会なので、新しい投資先を考えてみました。

数か月前に雑誌で見かけて興味はあったんですが、

昨日もテレビで紹介されていたので、少し調べてみました。

まず、ソーシャルレンディングとは?

お金を借りたい会社と、お金を運用して増やしたい人をマッチングするサービスです。

銀行の融資基準は満たしていないが、優良な借り手に融資を行います。

2016年で、前年比1.7倍の市場規模になった成長分野です。

メリット

・平均利回り約8%の高金利(10%超のものもあります。)

・数万円の少額から投資可能

デメリット

・途中解約できない。(運用期間の3ヶ月等の短いものもあります。)

・元本割れの可能性はある。

私のまだ勉強中なので、詳しくは下のサイト等で確認してみてください。

ソーシャルレンディングの会社は若い会社ばかりで、まだ信頼できるか分かりませんが、

口座を作成して少額で初めてみたいと思います。

結果が出たら、また記事にしたいと思います。

下の広告は、ソーシャルレンディングの会社の一例です。

2017年3月の仮想通貨の価格変化

以前に一度仮想通貨の記事を書きましたが、

今回は自分の投資の参考にするためにも1ヶ月(2017年3月)の仮想通貨の価格の変化を簡単に調べてみました。

私が売買で使っているCoincheckで扱っている9通貨全てで1ヶ月の価格変動を確認しました。

結果は下の表の通りです。

9通貨のうち、1ヶ月で最も高騰したのはRippleの+277%です。

たった1ヶ月で4倍近くになった事になります。

Rippleについては後でもう少し詳しく書きます。

全体を見ると2倍以上になったのが4通貨で、約半数。

先月に対し下落した通貨はBitcoinだけだった事が分かります。

全体を通して3月は仮想通貨は大幅に高くなった事が分かりました。

今、私が保有しているBitcoin、Ethereum、Rippleについてもう少し詳しく見たいと思います。

①Bitcoin(ビットコイン)

左が1ヶ月の価格変化、右が1年の価格変化です。

3/11にアメリカでBitcoinのETFが否認された事が影響しているのか

15万円近くから10万円近くまで下落しました。

ここ1週間くらいは落ち着いて上昇しているようです。

②Ethereum(イーサリアム)

イーサは去年4月から12月までは1000円台で推移していたのが、

ここ3/10から1週間では2000円付近から6000円付近まで一気に約3倍の高騰を見せています。

これは前述した、3/11のbitcoinのETF否認が影響しているのでしょうか。

とにかく、私の場合は、bitcoinの下落分を補って余りあるくらいの上昇をしてくれたので、

bitcoinの下落にもあまり心配はありませんでした。

今後も、同様にbitcoinと反対の値動きをするようであれば、値動きの激しい仮想通貨においてリスク対策の効果はあるのかもしれません。

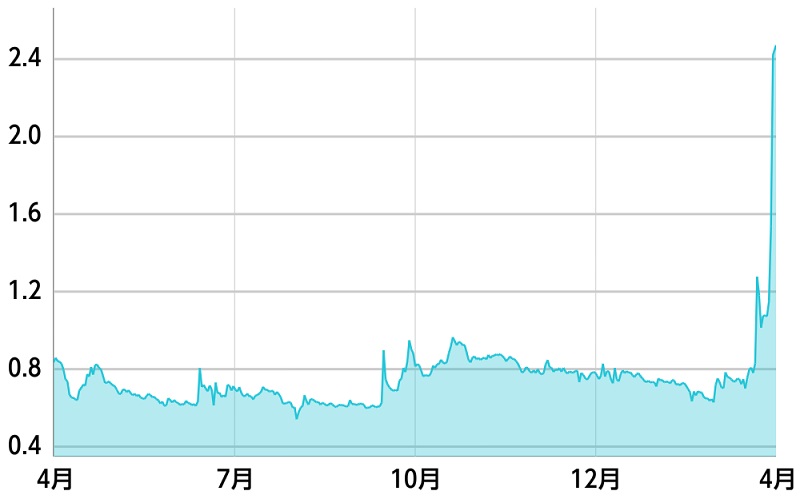

③Ripple(リップル)

リップルはここ1年0.8円程度で推移していました。

今週一気に高騰したのは、東京三菱UFJ銀行等、海外大手銀行が海外送金サービスに

リップルの技術を利用する事が発表された効果が大きいようです。

この高騰で時価総額がbitcoin、Ethereumに次いで第3位に上がったようです。

詳しくは下のニュースを見てみてください。

まとめ

2017年3月は全体的には仮想通貨は大幅高の月だったと思います。

唯一下落したbitcoinも上昇に転じているし、三菱東京UFJのニュースなど

大企業と仮想通貨のつながりも見え始めた事からも、

仮想通貨への注目は高まっていくのではないでしょうか。

私自身は、この1ヶ月で8.5%程度のプラスでした。

今月は、仮想通貨への投資額を少し増やそうかなと考えています。

興味のある方は少額からでも出来るので、まず買ってみるのがいいと思います。

紹介した9通貨は全てCoincheckで買えます。